(资料图片仅供参考)

(资料图片仅供参考)

北京商报讯(记者 陈婷婷 胡永新)清华大学五道口金融学院中国保险与养老金研究中心和元保共同近日发布的《2022年中国互联网保险消费者洞察报告》(以下简称《报告》)显示,疫情加速了保险线上化、智能化的进程,培养了消费者网上购险的习惯。《报告》同时也指出,科技的进步、消费市场的成熟,均是互联网保险行业的机遇所在,亦将是互联网保险下一步突围的行业密码。

对于2023年以及未来互联网保险的发展趋势,清华大学五道口金融学院中国保险与养老金研究中心主任魏晨阳在接受北京商报记者采访时表示,整体而言,互联网保险从过去几年到现在有着较为强劲的增长势头,同时未来也有着巨大的发展潜力。从互联网保险的发展趋势可以看到,产品创新层面千帆竞渡,各家保险公司不断将可保边界扩大;互联网保险也正在满足越来越多的定制化保险需求;保险公司也在通过数据驱动在内的技术关注着消费者的偏好。

“打造互联网保险产品竞争力非常重要的一点是以消费者为核心。”对于推动互联网保险发展离不开的关键要素,在魏晨阳看来,一是,抓住用户的需求即用户的偏好,在这一前提下有利于保险公司开发产品。二是,互联网消费者非常注重体验,比如在购险到理赔环节是否便捷,是否可以很快找到需要的信息,产生疑问后能否快速解决,也就是在服务上提升客户体验至关重要。三是,产品和服务最后的底层逻辑离不开科技驱动,即利用科技和数据赋能,支持产品和服务创新。

正是由于互联网保险有着广阔的发展前景,当前,保险公司、保险科技公司、互联网巨头都在积极布局和发力互联网保险这一领域。在魏晨阳看来,上述几类互联网保险市场的参与主体各有各的优势。

“保险公司有着一定的规模优势和牌照优势,并且在业务方面,自身有足够大规模的客群,所以,保险公司主动权较多。”魏晨阳表示,国内大型保险公司正积极布局数字化,通过投入资金或成立子公司等方式来聚焦数字化建设,这为大型保险公司带来了更多的互联网保险应用场景。而对于中小型保险公司,意味着发力互联网保险这一赛道需要体现差异化优势。

魏晨阳表示,保险科技公司的主要发力方向为科技赋能,以互联网保险为例,保险科技公司可以通过渠道,在线上快速识别并了解到客户的需求,从而进一步聚焦差异化或碎片化的产品策略。从产品创新、服务创新等层面来看,保险科技公司优势在于“动作快”。保险科技公司可以成为发现新产品或新获客模式的技术引擎。

“互联网巨头可以把保险公司获客的边界扩大,可以触及三、四、五线城市,给保险公司带来更多的下沉市场。”魏晨阳进一步表示。

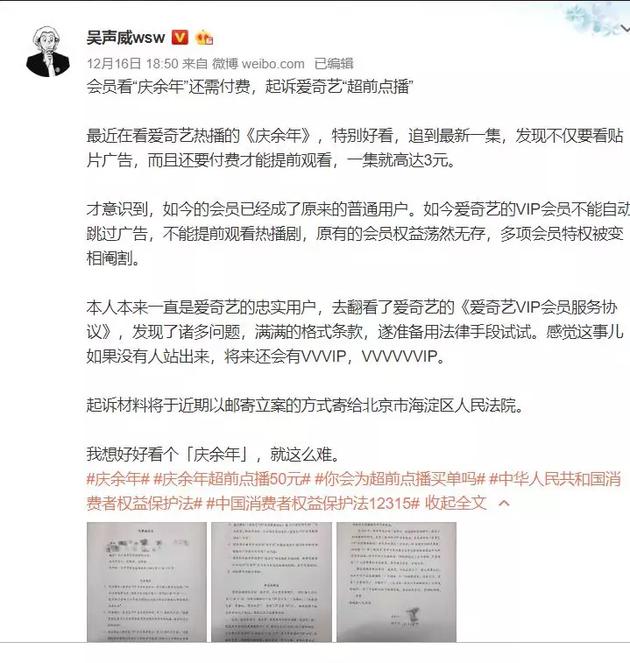

今年2月,上海市消保委指出,与传统保险产品具备的特性不同,在以新冠隔离险为代表的互联网保险中,前端是低门槛快消化产品营销,后端则是高门槛传统型理赔模式。这种“低进高出”的做法对消费者不公平不合理,由此也引发了大量的消费投诉。

此次发布的《报告》关键词之一便是消费者,虽然互联网保险消费者购险相对便捷,但由于不同于传统渠道,可能会由于信息不对称、维权受限等因素,致使权益受到侵害。对此,对于在行业及保险机构在保护互联网保险消费者权益方面如何进一步采取相关措施,魏晨阳表示,一是,加强关于互联网保险消费者权益保护的立法工作;二是,细化业务专属管理,完善互联网渠道业务监管规则;三是,保护消费者权益,重点解决消费者反映突出的问题,例如找不到退保页面、找不到投诉入口、退市产品查不到保单、买的快退的慢等服务问题;四是,关注数据安全和隐私保护。