作者:泰罗,编辑:小市妹

(资料图)

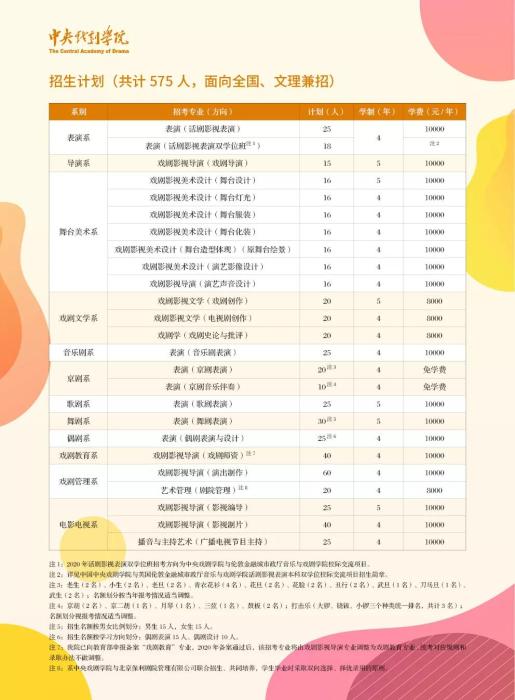

(资料图)

一季度70多倍的利润增长,确实炸裂!

4月20日晚间,燕京啤酒发布一季报,2023年第一季度实现营收35.26亿元,同比增长13.74%;净利润6456.38万元,同比增速达73.73倍;扣非后净利润为5648.58万元,同比扭亏为盈。

不仅如此,燕京砸下重金的燕京U8,以39万吨、超8亿瓶的销量成为业内近三年成长速度最快的大单品之一。帮助公司2022年实现营收132.02亿元,净利润3.52亿元,同比分别增加10.38%和54.51%,在中国规模以上企业啤酒产量2022年同比微增1.1%的客观情况下,均创下新高。

但一个事实不可回避,燕京啤酒能取得如此大幅增长,主要还是受益去年的基数较低,2022年一季度公司净利润仅为86万元。

这背后,是中国啤酒业的整体承压。

2013年中国啤酒业达到巅峰的5062万千升的产量后,便进入下行存量竞争时代。

不仅如此,2021年开始,原材料价格大幅上涨,大麦、玻璃瓶、铝罐等原材料轮番上涨。

更残酷的是,啤酒销量下滑的趋势根本似乎无法扭转,财通证券曾经做过统计,美、日、韩自人均消费达到峰值至今,无论是总消费量还是人均消费量,每年均保持了0-2%的下滑幅度。

总量下滑的同时,消费结构也在发生变化,2005年,美国酿酒师协会把一批啤酒运到中国,并贴上了“American Craft Beer”的标志,这便是近几年名声大噪的精酿啤酒。

国内啤酒龙头们,试图通过高端以及超高端啤酒卡位新一轮的竞夺。

根据观研网的统计,2020年,我国精酿啤酒消费量达到82.9万千升,2013-2020年精酿啤酒消费量CAGR高达35.38%,在啤酒销量的下坡路上高速逆行。

天眼查的数据显示,2015年,国内只有75家精酿啤酒企业,而目前这一数据已经超过5000家。这意味着,有近5000个大小精酿品牌在暗线上与啤酒巨头们抢夺市场。

2013年以前,头部酒企以价格战的形式对各地方势力的根据地进行大扫荡,五大巨头占领了全国超80%的地盘,而今,又有了新的对手。

当然,巨头们也不会坐以待毙。

2017年,百威收购了上海精酿品牌“拳击猫”和“鹅岛”;青岛啤酒推出了IPA精酿品类,随后又宣布斥资2.5亿元建设精酿啤酒花园项目;燕京啤酒则在2019年推出了“燕京八景”精酿系列,嘉士伯也在这一年入股了精酿啤酒品牌“京A”。

但在群雄逐鹿的竞争格局下,后知后觉的本土头部酒企终究还得面临外资和独立精酿厂商的双重夹击。百威和嘉士伯凭借先发优势遥遥领先,“熊猫精酿”“高大师”等新势力在资本的推动下快速成长。已经停产的力波啤酒也复活了,就连盒马、王老吉、泸州老窖、海底捞这些门外汉也都想进来分一杯羹。

目前国内精酿啤酒占全部啤酒消费量的1.9%,美国的这一数据是12.4%,随着消费者教育的持续,精酿啤酒在国内的普及程度势必还会提升,从而在量上对工业啤酒市场形成分流。

精酿的崛起虽然给国内头部啤酒公司带来了新的敌人,但也成了这些企业升级的台阶,各大厂商纷纷借精酿啤酒向高端突围。

现在的问题是,中国啤酒市场的提价空间还有多少?或者说高端市场是否大到能支撑所有品牌都实现升级呢?

有人给出了数据。

2019年,国内市场中高端拉格的占比只有11%,同期欧、美、日、韩的平均占比为40%,德、法、英等欧洲国家的这一数据更是接近60%。目前全球啤酒吨价的均值约为6325元,日本和美国则分别在10000元和8000元左右,国内主要啤酒企业的吨酒价集中在3000-4000元的区间内。

单看数据,前途无疑是光明而乐观的,但现实,却是冰冷而残酷的。

百威当下的命运是最好的佐证。

2020年,百威亚太的利润跌了四成,在中国的销量更是下降了10%,2021年一季度,百威亚太为了应对成本的上行而提价,但很快就出现了“量缩”的局面,第二季度,公司销量仅为250.94万千升,较2020年2季度的259.61万千升下降约3.34%。

百威的困局说明了两个问题:第一,啤酒作为非必需消费品,在现有的价格基础上涨价已经很难了;第二,高端市场已经成了你死我活的斗争,虽然国产品牌硬刚外资获短期胜利,但它们的加入很可能将产业推向内卷,与发达国家在理论上的鸿沟难以在现实中被填平。

国内啤酒市场虽正在升级,但未来的空间究竟有多大还要打一个大大的问号。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——