2023年以来,在数字经济与“中字头”轮动切换的背景下,中药板块也悄悄迎来了新一波行情。数据显示,年初至今申万中药指数涨幅近10%,个股中,西藏药业、康缘药业累计涨幅均超60%。

中药走强的背后,是产业基本面迎来拐点。从企业自身来说,多家中药企业在 2018 年以来针对营销体系进行了优化与改善;从行业角度来说,2021年以来多个中药相关的鼓励政策出台推动行业增长;从业绩表现来看,多家中药企业2022年业绩表现稳健。

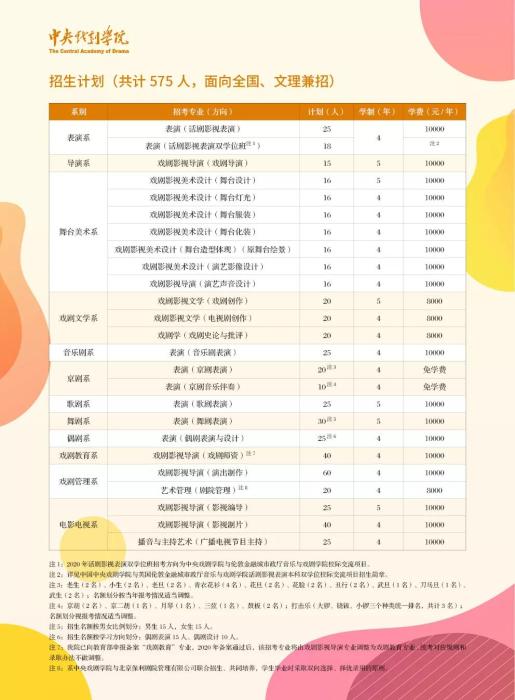

据南财研选统计,截至4月20日,已有36家(剔除极值太龙药业,2022年净利润同比增速-1303%)中药企业发布了2022年年报,总体看利润端好于收入端:

(资料图片)

(资料图片)

收入端,A股36家中药企业2022年营业收入增速均值为10.69%、中位值为10.26%,整体表现稳健;

从利润端来看,以上中药企业2022年归母净利润增速均值为27.84%,中位值为15.7%,扣非净利润增速均值为37.56%,中位值为19%。全年归母净利润同比增速超20%的企业数有13家。

中药创新药企业成为中坚力量。2022年收入增速在10%-20%的14家企业中有5家为中药创新药企业,分别为康缘药业(+19.25%)、济川药业(+17.90%)、方盛制药(+14.36%)、新天药业(+12.15%)、健民集团(10.35%)。康缘药业作为中药创新药的龙头以13.92%的研发费用占比领先。

另外,在国企改革不断深入的背景下,多家中药国企2022年盈利能力得到明显提升。其中,太极集团2022年归母净利润同比增166.84%,东阿阿胶净利润也增长77%。

开源证券分析师蔡明子认为,目前支持中医药行业发展的相关政策已较为完备,结合业绩增长情况,中医药将从前期政策支持发展阶段逐渐步入发展成效显现阶段。从一季度预告/报告来看,截至4月20日,共有6家中药公司发布一季度报告,6家公司发布2023年第一季度业绩预告,利润端均实现了较高增长。

具体到投资主线上,中药创新药、国企改革提效、低估值性价比等细分主线被机构看好。

1、中药创新药龙头——康缘药业(德邦证券、华安证券)

康缘药业(600557.SH)作为中药创新龙头之一,年初至今股价呈现一路震荡走高的态势。南财金融终端显示,截至4月21日收盘,公司股价累计涨66.67%,在中药板块中涨幅榜中排名第二。

(图片来源:南财金融终端)

2022年收入符合预期,利润增长超预期。公司2022年营业收入43.51亿元,同比增19.25%,归母净利润4.34亿元,同比增35.54%。

一季度基本面延续2022年向上趋势。具体来看,一季度公司收入端实现增长25.39%,主要由于注射液品种实现高增长,颗粒剂、冲剂等产品收入大幅增加所致;归母净利润增长28.60%,扣非归母净利润增长30.70%,利润端增长较快主要归功于产品规模效应带来盈利能力的提升。

据不完全统计,自公司发布一季报后,包括浙商证券、华安证券等12家机构给予公司评级覆盖,认为公司一季度迎来开门红,2023全年向上趋势明显。公司作为中药创新龙头,研发投入领先整个行业,已有6款独家品种纳入基药目录,其余多款独家品种有望受益新版基药目录调整。另外,伴随公司持续深化销售体系改革,产品梯队丰富的优势有望逐步体现。

①产品丰富,持续大比例研发投入

产品丰富。截止2022年末公司共计获得药品生产批件205个,其中46个药品为中药独家品种,共有4个中药保护品种。公司共有43个品种进入国家基本药物目录,其中独家品种为6个。

国内较早推行中药现代化转型的中药企业,研发投入持续加大。2023年第一季度研发费用1.89亿,同比增长30.8%,收入占比14%,与2022年占比基本持平,在整个中药行业中持续处于领先位置。

在研与获批数量均领先。2019-2022年CDE共批准31个中药新药上市,其中康缘药业获批4个(筋骨止痛凝胶、银翘清热片、散寒化湿颗粒、苓桂术甘颗粒)。从研发储备来看,截至2022年底,公司有3个中药品种处于III期临床研究,此外有若干中药品种处于I期、II期临床研究阶段。浙商证券认为,公司的研发成果有望快速放量,构建长期产品梯队。

②独家品种有望受益新版基药目录调整

2012、2018年两轮基药目录调整,公司受益明显。截至2022年末,公司共有43个基药目录品种,108个医保目录品种,核心品种中金振口服液、杏贝止咳颗粒等6个独家品种已被纳入国家基本药物目录。

2023年,新版基药目录调整预计有望落地,公司的九味熄风颗粒、天舒胶囊、龙血通络胶囊、散结镇痛胶囊、通塞脉片等多款独家医保品种具有新进潜力,若成新进独家基药品种,有利于后续放量,为公司成长提供持续动力。

③持续深化营销改革

2022年以来,公司不断推进销售队伍建设,推动完善医院主管负责制,由各主管组建销售团队,负责所在医院所有品种的销售工作,目前公司医院主管已经基本设置齐全。

中信建投预计,随着公司建立动态择优的主管体系,扩大合格销售人员队伍,持续进行销售系统培训,强化销售人员学术推广能力,预计营销改革为公司带来的成果有望逐步显现。

德邦证券同时提示以下风险:产品降价风险,行业竞争加剧的风险,核心技术及业务人员流失风险。

2、国企改革受益标的——太极集团(东吴证券,华金证券)

2023年,在中药板块一路上行的同时,“国企改革”细分方向更是风生水起。机构认为,在国企改革催化下,相关公司有望迎来管理效率和机制的改善,部分公司存在资产整合或股权激励的预期,驱动业绩持续表现亮眼。

2021年,国药集团成为太极集团(600129.SH)控股股东后,对公司经营管理进行深入改革。国药入主后太极经营业绩迎来快速改善,2022年营收和经营性净利润创出历史新高,公司股价在2022年全年累计涨近34%。

2023年以来,在“中特估”概念发酵,《中医药振兴发展重大工程实施方案》等利好文件发布的背景下,太极集团年初至今涨超41%。

(图片来源:南财金融终端)

①国药入主后盈利能力提升

2021年国药集团成为公司控股股东,对公司经营管理进行了深入改革:

通过精简组织机构、优化管理人员数量、缩减人员数量等方式加强内部管理以节约费用;

启动营销体系改革,优化销售人员薪酬结构,打造销售铁军+主要利润贡献者;

聚焦工业大品种,加大13个销售过亿品种的营销推广力度,推动产品销售快速增长;

清理非主业资产,关停长期亏损企业。

(图片来源:东吴证券)

公司在经历混改之后,业绩改善快速体现。2022年营业收入和经营性净利润创出历史新高。公司2023年力争收入20%以上增长,其中,医药工业力争实现营业收入同比增长30%,医药商业营业收入同比增长20%。

“十四五”战略规划启动,打造世界一流中药企业。2022年1月1日,公司发布“十四五”规划概要,提出公司通过内生发展加外延扩张,力争“十四五”末营业收入达到500亿元,销售净利率不低于医药行业平均水平,并努力成为世界一流的中药企业。

②品牌OTC有望继续放量

2022年,公司核心中药大品种实现高速放量:藿香正气口服液15.67亿(+70%)、急支糖浆5.26亿(+89%)、通天口服液2.88亿(+53%)、鼻窦炎口服液2.14亿(+67%),营销改革+OTC品牌重塑效果显著。

具体来看,潜力品种有望加大放量。太极藿香正气口服液临床价值受卫健委认可,“太极”品牌效应较强,公司几乎独占市场。东吴证券认为,在产品提价、产能提升与营销升级,太极藿香正气液超级大品种有望继续快速放量。

(图片来源:东吴证券)

③医疗商业系统较为完善

深耕川渝市场,拥有完善的医药商业系统。公司旗下桐君阁大药房、四川太极大药房发展为川渝地区医药商业龙头。截止2022年末,公司拥有西部地区综合实力前三强的大型医药商业体系,经营品规达5万余个,业务覆盖川渝100多个市、区、县,2万多个直接配送终端。

医疗商业优化布局,公司构建商业“1+2+3”管理框架:

“1”:总部商业营运中心统筹战略发展;

“2”:川渝2个省级平台公司整合区域资源;

“3”:设立医疗、分销、零售3大专业委员会,在选品、集采、运营等方面进行引领。

医疗商业2023年力争收入20%增长。2022年度医药商业收入为80.06亿元,较2021年同比增加9.7%。公司表示,2023年力争医药商业营业收入同比增长20%。

业绩预测:

东吴证券预计公司2023-2025年归母净利润为 5.99/8.41/11.46 亿元,同比增长71%/40%/36%。

(图片来源:东吴证券)

东吴证券同时提示以下风险:公司改革进展或不及预期;市场推广或不及预期。

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)